交易產品

多樣化的交易產品。涵蓋股票、貴金屬、大宗商品、環球股指、國庫債券等多種投資工具。

多樣化的交易產品。涵蓋股票、貴金屬、大宗商品、環球股指、國庫債券等多種投資工具。

重新定義您的極速交易體驗。透明高效的優化執行,多種平台選擇,功能豐富易上手。

選擇合適的賬戶類別。一站式管理自己的賬戶,享受低交易成本的投資優勢。

學習投資,從這裡起步。豐富信號工具、新聞資訊、教育資源及專家市評每日在線更新。

優質的客戶服務。多渠道的專業中文諮詢服務和高效的技術支援。

加入成為福匯的合作伙伴,您的客戶將可尊享福匯功能強大交易的平台及專業優質客服。

福匯FXCM是一家領先國際的網上差價合約及相關服務供應商。

福匯,開啟您的交易之旅

雙重福利,如您所願

資金管理是交易的核心要素。具體來說,行之有效的交易計劃中需要包含這幾個關鍵的特徵,以增加成功的機會:

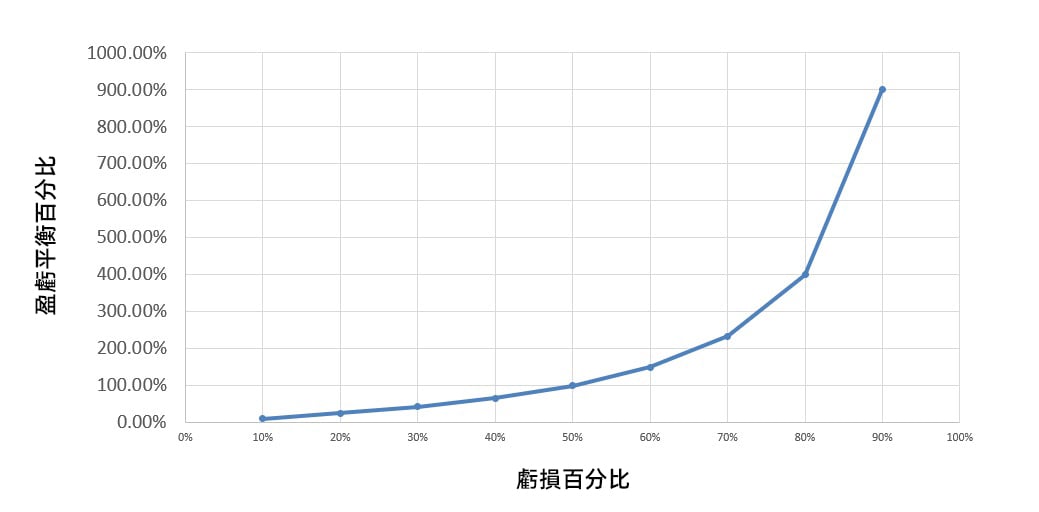

這句顯而易懂的箴言,能夠遵守的人卻只在少數。如果能做到及早止損,並讓盈利奔跑,盈利的機率會大大增加。請看下表:

表1:

| 虧損百分比 | 盈虧平衡百分比 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 10% | 11.11% | ||||||||

| 20% | 25% | ||||||||

| 30% | 42.86% | ||||||||

| 40% | 66.67% | ||||||||

| 50% | 100% | ||||||||

| 60% | 150% | ||||||||

| 70% | 233.34% | ||||||||

| 80% | 400% | ||||||||

| 90% | 900% | ||||||||

交易者損失的越多,回到盈虧平衡點所需的盈利就越多。根據表1,如果虧得太多,就很難有機會「東山再起」。

特徵1實際可以通過「風險回報率」這一指標來實現。

當風險回報率為1時,意味著交易者願意冒$1的風險來賺取$1,而風險回報率為2意味著交易者願意冒$1的風險來賺取$2。選擇的風險回報率越高,盈利的可能性就越大。請看以下例子:

有兩個交易員——湯姆和傑瑞,兩人都分別進行了10次交易,其中3次中盈利,其餘7次均以虧損告終。湯姆的風險回報率為1,而傑瑞的風險回報率要高得多,是3。

表2:

| 湯姆 | 傑瑞 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 每筆虧損 | $1 | $1 | |||||||

| 每筆贏利 | $1 | $3 | |||||||

| 輸了7次後總虧損 | $7 | $7 | |||||||

| 贏了3次後總獲利 | $3 | $9 | |||||||

| 10次交易後的淨值 | 負$4 | 正$2 | |||||||

由於採用了較高的風險回報率,使得傑瑞在盈利率僅為30%的情況下也能最終贏利。

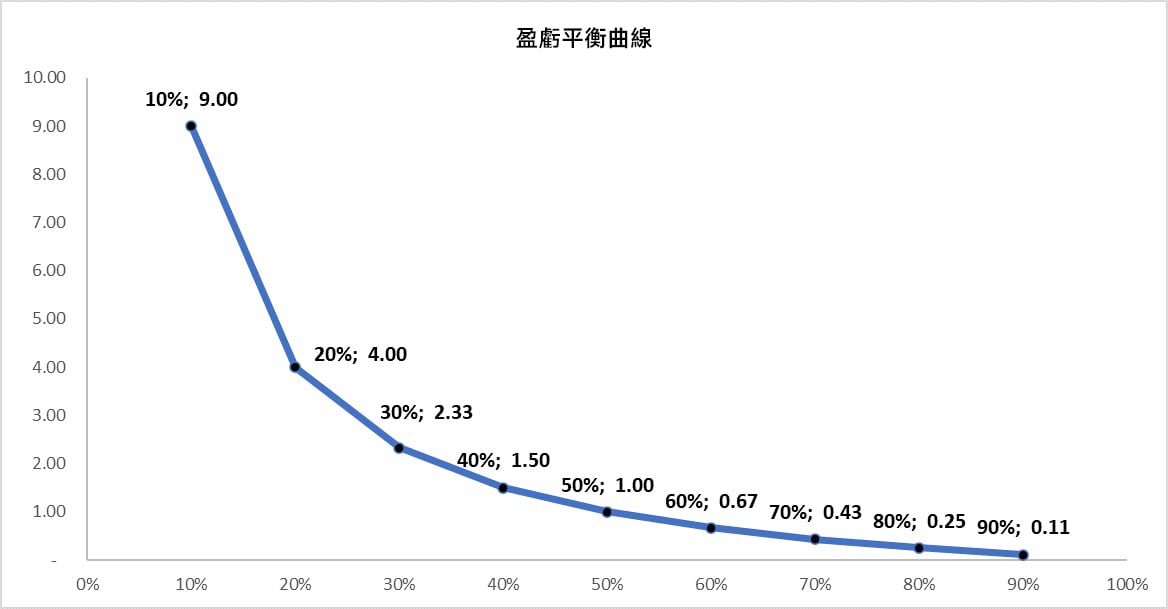

風險回報率與交易盈利率之間有著明顯的正向關係。考慮到這兩個變數,交易者可以調整他們的交易系統,以獲得一個正向的預期收益。

如圖1所示,X軸為最低的獲勝百分比,y軸為對應的達到盈虧平衡所需的風險回報率(不考慮成本)。交易者必須確保他們的交易在盈虧平衡曲線之上才能獲利。曲線標籤含兩個數位,第一個數位代表獲勝百分比,第二個數字代表相應的風險回報率。例如,50%;1的含義為,當盈利率為50%和風險回報率為1時,交易者剛好達到盈虧平衡(不包括成本)。

另一方面,低於盈虧平衡曲線的交易者正在遭受虧損。為了轉虧為盈,他們需要調整他們的y軸或x軸。大多數交易者傾向於尋找更好的交易策略來提高他們的盈利率。然而,專業交易員則認為更佳的方法是調整y軸和風險回報率。之所以這樣做,是因為他們知道世上沒有所謂的「完美系統」,所有系統都無法避免經歷回撤期。

因此在上述例子中,如果其它條件不變,但湯姆提高了他的風險回報率,那麼他的賬戶淨值會相應改善。調整的方法也很簡單,只需通過調整止損和止盈水準即可。

許多交易者來到外匯市場是為了獲得更低的保證金率——用有限的資金獲得最大的交易規模。然而實際上,使用更低的保證金率不僅可以增加潛在收益,也可以同樣快速地成倍增長可能的虧損。

再次參考表1。如果低保證金率導致巨大虧損,實現盈虧平衡的百分比就要更高。此外,低保證金率可能放大損失規模,也就使得最終贏利變得更困難。

由於損失和利潤之間的不對稱性,隨著保證金率倍數的減少,盈利率顯著降低。請看例子:

湯姆和傑瑞各自開設一個10K的賬戶,並希望交易EUR/USD(每1K的保證金為$26)。兩者都使用1:2的風險回報率,止損為100,止盈為200。但是,兩人採用兩種不同的保證金比率。

| 湯姆 | 傑瑞 | |

|---|---|---|

| 保證金率3.3% | 保證金率10% | |

| 買入300k倉位 | 買入100k倉位 | |

| 保證金要求: $7,800 | 保證金要求: $2,600 | |

| 可用保證金:$2,200 | 可用保證金:$7,400 | |

| 每點價值:$30 | 每點價值:$10 | |

| 湯姆 | 傑瑞 | |

|---|---|---|

| 虧損: $1,800 | 虧損: $600 | |

| 剩餘可用保證金:$400 | 剩餘可用保證金:$6,800 | |

湯姆和傑瑞都經歷了同樣的點數下跌。但是,由於湯姆的頭寸保證金更低,損失更大。而後續要將虧損賺回來,湯姆比傑瑞面臨更大的難題。

當市場方向對湯姆的倉位不利時,留給他後撤的空間很小,可用保證金迅速蒸發,甚至面臨追加保證金。另一方面,傑瑞使用了恰當的保證金比率(以及止損和限價),因此他可以有更多空間來等待價格重新回到有利的方向。總的來說,兩人面對同樣的市場波動,湯姆所付出的代價卻相當於傑瑞的三倍。所使用的保證金越低,每筆交易的風險就越大。除了造成虧損外,還很容易加重交易者的心理負擔,導致出現更多非理性決定。

由於收益往往會隨著有效保證金率的減少而降低,因此我們得出這樣的結論:賬戶的資產規模與交易表現之間存在正相關關係。這是由於資金量較小的賬戶通常傾向採用更低的保證金率,導致最終面臨更高的虧損風險。

為此,我們提出了一個資金管理公式,目的是讓交易頭寸與賬戶規模保持一致。雖然這個公式不是絕對的,而且還有其他的風險管理方法,但這個公式是交易者測試其潛在風險的一個有效工具。

假設一個$10,000的賬戶和一個50點的止損:

福匯的資料顯示,交易者在市場波動較大和交易比較頻繁時其平均勝率較低。反之,在平均波動點數比較小的時段,投資者平均勝率較高。背後原因很簡單,因為風險和收益之間成正比,風險越大,回報越高。或者換一種說法,如果沒有風險,就沒有收益。

因此,只要有風險存在,就會有內在的誘惑力。交易者關注的往往是潛在的回報,而不是實際的風險。然而,風險是一個真實存在的變數。當前有許多方法來衡量風險,其中最受歡迎的是標準差或波動率。

當一個金融產品的標準差增加時,其波動性就會增加,也就是說,其風險就會增加。因此,在一個交易日中,有一些關鍵時刻,波動性會增加。例如,在NFP發佈時,波動性/風險是可以預見的。此外,不同的貨幣對有其獨特的風險特徵。例如,日圓會因為不同的經濟事件而出現波動,而歐元或英鎊不會。

交易者應該選擇在一天中選擇合適的時段進行操作,因為波動性會增加損失的概率。如果波動性極大,所出現的虧損可能令交易者重回贏利的負擔加重(參考表1)。

這三個成功交易者的特徵是相互聯繫的。「顧此」不會「失彼」。因此,當一個交易員專注於所有這三種特徵時,它將成為一種負責任的市場交易方式。此外,交易已成為一種更有分寸和熟練的操作。實際上,交易員將交易視為一種職業,而不是一種業餘愛好。

保證金:保證金效應有利亦有弊,可以大幅擴大您的盈利,亦可以大幅擴大您的虧損。利用任何水平的保證金率進行外匯交易未必適合所有投資者。

福匯市場意見︰任何在本網站內發表的評論、新聞、研究、分析、價格、其他資料或第三方網站的連結均「按現狀」提供,只能視作一般市場資訊,並不構成投資建議。市場意見並非按照旨在促進投資研究獨立性的法律要求而擬備,因此並非受到發放此等資料前禁止交易的約束。雖然本評論並非由獨立來源提供,但FXCM採取一切充足措施消除或防止因製作和傳播本評論而產生的任何利益衝突。 FXCM的員工承諾以客戶的最佳利益行事並在代表客戶的意見時,不會誤導,欺騙或以其他方式損害客戶做出明智投資決策的能力。有關福匯預防利益衝突的內部組織和行政安排的更多信息,請參閱公司的利益衝突政策。您可在此處瀏覽關於我們就上述信息的完整免責聲明和責任規定,請確保您閱讀並理解其相關內容。

假設表現結果具有許多限制,部分將在下面說明。沒有證據表示任何賬戶將會或很可能實現與此類似 的利潤或損失。事實上,假設表現與任何交易計畫的實際表現都有很鮮明的分別。其中一項假設表現結果的限制是它們都是「事後諸葛」,即它們是在用已知的結果去模仿「預測未 來」。此外,假設性交易不考慮資金的風險,而且,假設性交易的所有記錄都沒有考慮到實際交易時 資金風險所帶來的影響,如賬戶資金承受損失的能力或交易者在知道賬戶資金無法承受更大損失但仍 堅持交易計畫的能力。在準備假設表現結果時,有很多其他與市場有關或與特定交易計畫的實行有關 的因素都無法顧及,但這些因素實際上都會影響實際交易結果。

請注意過去的表現不代表將來的結果。